La internacionalización de la marca España

Junio de 2019

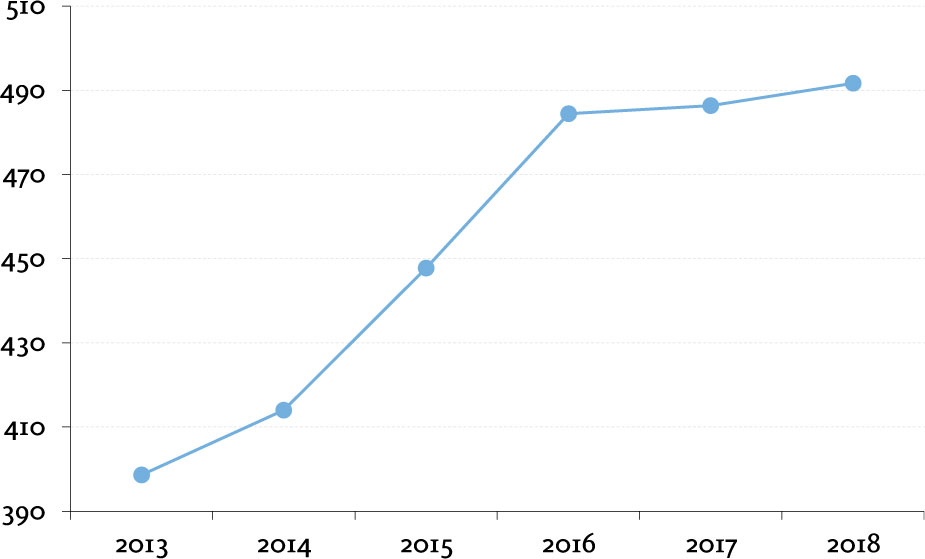

La banca, las telecomunicaciones y la energÃa han jugado un papel fundamental en la difusión de la marca España en el mundo mediante el «Made in Spain». En este artÃculo recorremos la historia de la internacionalización de las empresas españolas para llegar hasta nuestros dÃas, cuando la inversión directa de España hacia el exterior (Banco de España) ha superado los 491000 millones de euros, experimentando un crecimiento superior al 700% desde el comienzo del nuevo milenio.

Aprovechando las oportunidades de negocio y desafiando los diferentes factores de riesgo asociados a una expansión internacional (por ejemplo, el poco conocimiento del cliente, de la cultura del paÃs e incluso de la forma del gobierno), un reducido grupo de empresas tales como Endesa (energÃa eléctrica), Repsol (petróleo y gas), Iberia (transporte aéreo) y Telefónica (telecomunicaciones), junto a dos grandes grupos bancarios como Santander y BBVA, apostaron abiertamente por una estrategia de inversiones en el extranjero, para asà poder liderar sus respectivos sectores de actividad, a partir de los años 70 del pasado siglo.

La crisis de esa década llevó a las empresas transnacionales a reducir sus niveles de inversión y manejar sus tesorerÃas directamente a través de los depósitos que se ofrecÃan en el sistema bancario. Este fenómeno favoreció la difusión de los bancos en el mundo, asà como esta consolidación de la banca en el plano internacional logró solucionar algunas de las dificultades en la economÃa real. Con la recuperación de los paÃses desarrollados y el replanteamiento de las inversiones de las empresas trasnacionales, los paÃses en desarrollo sustentaron su crecimiento económico gracias a la inversión extranjera directa (IED) y la explotación de sus recursos naturales, sobre todo petróleo.

La crisis de la década de los 80 condujo a los bancos privados internacionales a poner en marcha un conjunto de estrategias para fortalecer su papel como intermediarios financieros. A través de fusiones y adquisiciones, los bancos de gran tamaño empezaron a absorber a las instituciones bancarias más pequeñas en los paÃses donde se instalaban, como forma de garantizarse una financiación que hubiese sido más costosa sin este proceso, asà como forma de mantener una marca con prestigio en el lugar de la inversión.

La conversión de la banca internacional en bancos universales se realizó gracias a la evolución del puro negocio bancario (basado en la canalización del ahorro hacia la concesión de préstamos y la consecuente transformación de plazos), hacia un negocio financiero más complejo que poco a poco fue teniendo un carácter más global. El resultado de toda esta estrategia hace común el negocio internacional de los diversos sistemas bancarios.

Por otro lado, gracias al avance en las telecomunicaciones, los sistemas de información y los equipos informáticos, se contribuyó decisivamente a unir y acercar toda la tipologÃa de mercados. El importante progreso técnico alcanzado en la microelectrónica, la informática y por supuesto las telecomunicaciones, han derivado en la creación de bancos con la capacidad de generar, procesar y trasmitir información en tiempo real, teniendo capacidad para ofrecer a la clientela global un amplio abanico de productos y servicios adaptados a sus necesidades. A través de la inversión realizada por los bancos globales, el mundo financiero queda al alcance de cualquier operador que (además de recursos) disponga de algún medio electrónico o digital.

ConstituÃan factores determinantes el favorable clima económico internacional y la estabilización del sistema polÃtico, la eliminación de los principales obstáculos a la IED (la polÃtica desreguladora y de privatizaciones tras el Consenso de Washington[1]), más los acuerdos de integración regional como el Mercado Común del Sur (MERCOSUR), el NAFTA (North American Free Trade Agreement, actualmente refomulado en el TLCAN) y el APEC (Asia Pacific Economic Cooperation Council, en el que participan Chile y México). A todo lo anterior, deberÃamos incluir la cercanÃa cultural y lingüÃstica que han facilitado la rapidez de las inversiones, el despliegue y la adaptación de productos y los servicios financieros.

Iniciada la década de 1990, América Latina era la región que estructuralmente ofrecÃa mejores perspectivas como destino de expansión debido al alto potencial demográfico y los bajos costes laborales, asà como a la fuerte relación cultural existente.

Derivado de lo anterior, América Latina se convirtió en el destino preferido para estos importantes flujos de inversión de bancos y empresas españolas. Se comenzó con la presencia de Telefónica e Iberia, que acudieron a los procesos regionales de privatizaciones. Posteriormente, entraron Endesa, Iberdrola y Repsol y, a partir de 1995, adoptaron dimensiones realmente significativas con la estrategia de adquisiciones iniciada por las dos grandes entidades bancarias: Santander y BBVA. ExistÃan millones de personas atendidas por sistemas bancarios caracterizados por su escaso nivel de desarrollo y capitalización, reducida eficiencia de sus estructuras productivas y gran retraso tecnológico. La falta de financiación limitaba el crecimiento de muchos paÃses en desarrollo y, según el Estudio de Internacionalización Empresas Españolas de Millbrown, el crédito bancario era el producto más demandado[2].

Los mayores bancos españoles superada la fase inicial de instalación en los distintos paÃses latinoamericanos y lograda una amplia presencia y liderazgo, se enfrentan al desafÃo de llegar a aquella parte de la población que aún no tienen acceso a los servicios financieros y, de igual manera, llegar a las micro y pequeñas empresas que no pueden acceder a la financiación de mercado. Es en estos segmentos donde resulta indispensable el papel que juega la banca, ya que es la única que puede hacer florecer el desarrollo de un tejido productivo basado en la pequeña y mediana empresa. Esta relación con el mundo empresarial era un conocimiento que la banca española tenÃa ya adquirido, derivado de que más del 99% del tejido productivo en España pertenece a este segmento, y en los paÃses de América Latina que estaban creciendo, estas empresas también componÃan un alto porcentaje del total de empresas. Por lo tanto, se han beneficiado los paÃses a través de una doble vÃa: apoyando a las familias y mejorando la asignación de recursos para el tejido empresarial, generando indudables beneficios para el crecimiento económico de los paÃses.

En todo este proceso, jugó un papel fundamental la incorporación de España a la Unión Europea. El mercado único y el posterior establecimiento de un área monetaria única y la introducción de la moneda común favorecieron la conquista de los mercados latinoamericanos, después norteamericanos y asiáticos, por la mayor desregulación y una mayor competencia, dentro de un entorno de tipos de interés bajos, asà como estabilidad macroeconómica. Las polÃticas de cohesión interregional permitieron una creciente apertura comercial y la mayor eficiencia del sistema económico y financiero español, logrado por la modernización y la dinamización de la economÃa española. Cabe reseñar que, en 25 años, la apertura comercial de la economÃa española, medida a través la suma de exportaciones e importaciones respecto al PIB, pasó del 22% de 1980 al 60% de comienzos del siglo XXI.

La crisis del 2008 y el estancamiento de los mercados han impulsado la internacionalización de muchas empresas, aunque la mayorÃa tenÃan más de 10 años de experiencia internacional. En los últimos cinco años hemos asistido a una recuperación de las inversiones. El leve incremento a cierre de 2017 (+0.38%) ha sido sustituido por un incremento del 1,1% a cierre del año pasado, superando los 492.000 millones de euros.

(miles de millones de euros)

Sin embargo, en el siguiente gráfico observamos que los flujos de inversión bruta de los tres sectores principales, o sea los servicios financieros, las telecomunicaciones y el sector energético, se han reducido en el último año.

(miles de millones de euros)

Por lo tanto, creemos que el crecimiento de la inversión internacional vendrá más por la entrada en nuevos mercados que por la consecución de nuevos clientes en los ya abordados, apoyado por la participación en eventos y la adaptación de la oferta a la demanda local. Las claves del éxito se encuentran en una buena relación calidad-precio, una adecuada polÃtica de recursos humanos, una marca fuerte y una red de alianzas estratégicas. Por otro lado, estos procesos no están exentos de dificultades, entre las que se encuentran la selección de los socios comerciales en otros mercados con los que pueden tener una mayor relación con los clientes y los gobiernos locales, además de que en los paÃses de destino puede haber barreras regulatorias.

La febril actividad y el liderazgo alcanzado han sido fundamentales para reforzar la imagen de la «Marca España» mediante la difusión del «Made in Spain».

[1] Véase Consenso de Washington. Una nueva polÃtica económica; Casilda, 2002.

[2] La falta de financiación limitaba el 56% de las empresas consultadas en el estudio (https://www.camara.es/sites/default/files/publicaciones/estudio.pdf).

Federica Troiano es consultora del área de Servicios Financieros de Afi.

Federica Troiano es consultora del área de Servicios Financieros de Afi.

Fernando Rojas es consultor del área de Servicios Financieros de Afi.

Fernando Rojas es consultor del área de Servicios Financieros de Afi.