Soluciones de licuación patrimonial

Octubre de 2024

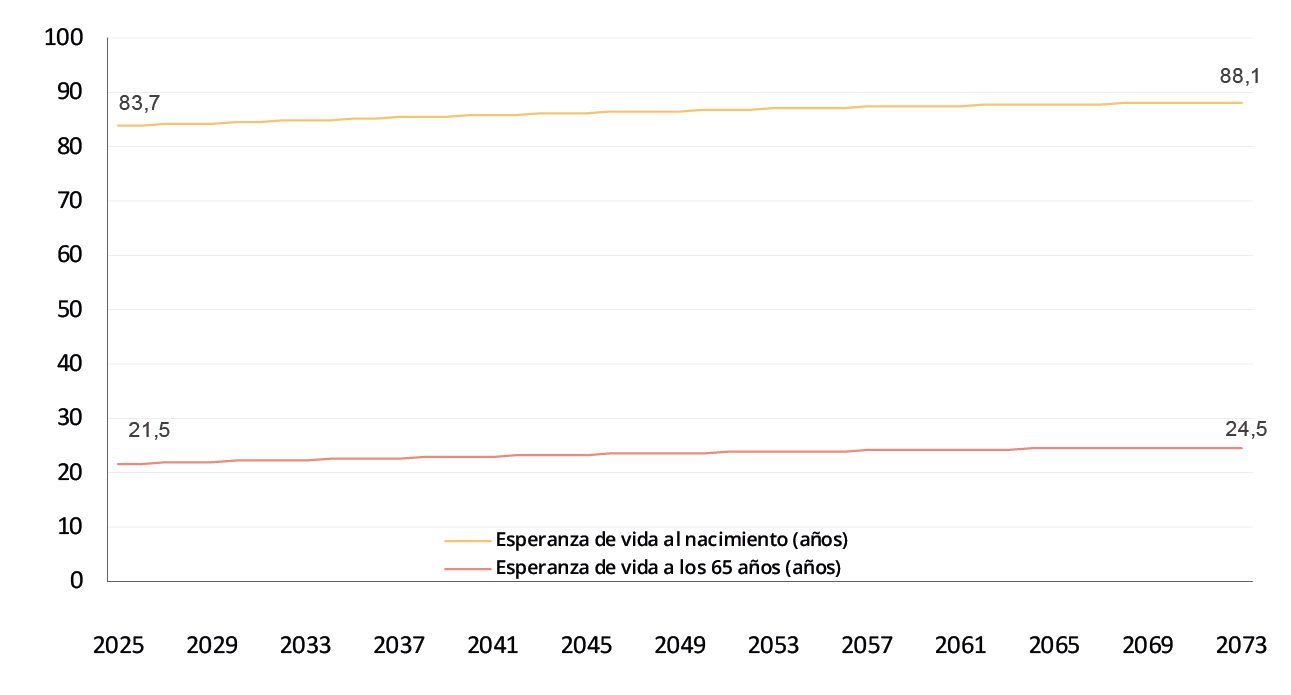

España experimenta un notable avance en la esperanza de vida[1] de su población (que actualmente vive un promedio de 83,5 años desde el nacimiento), convirtiéndose en uno de los paÃses más longevos del mundo según la Organización Mundial de la Salud (OMS). El aspecto clave de la evolución de las últimas décadas ha sido la mejora en las expectativas de vida de las personas de edad madura y avanzada, cuya proporción seguirá aumentando en el conjunto de la población según las proyecciones del Instituto Nacional de EstadÃstica (INE).

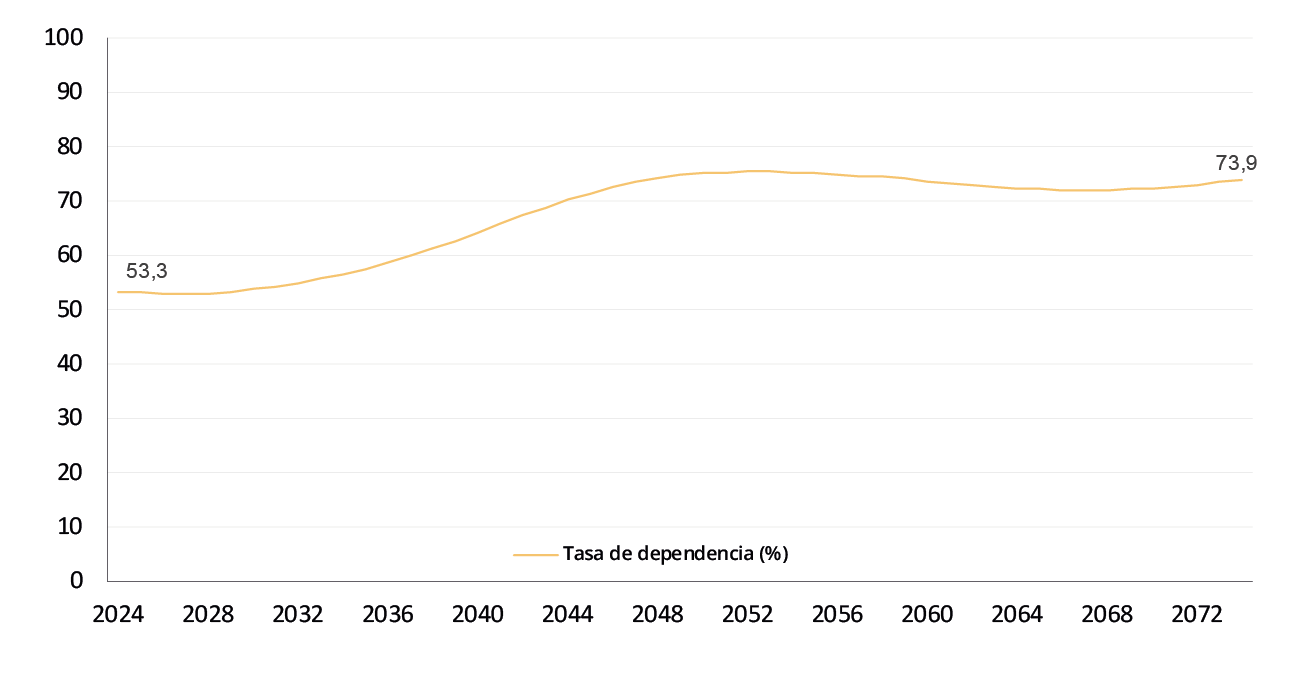

El incremento en la esperanza de vida unido a la baja tasa de natalidad está generando un envejecimiento de la población española, presionando al alza la tasa de dependencia[2], actualmente del 53,3%, y que, según las proyecciones del INE, en 50 años habrá un 74% de personas menores de 16 y mayores de 64 años de edad que dependerán del 26% restante de personas en edades "económicamente productivas" (entre 16 y 64 años de edad).

La constatación del aumento de los años que una sociedad espera vivir constituye una buena noticia, pero ello introduce al mismo tiempo una mayor dificultad por parte de los sistemas públicos de pensiones en mantener niveles de coberturas elevados para una población que va a necesitar más recursos (y durante más tiempo) para mantener su nivel de vida tras la jubilación. En este contexto se abre la reflexión sobre la importancia de contar con soluciones de ahorro complementario, que en España no ha alcanzado las cotas de cobertura que se esperaban al inicio del sistema actual (a finales de los años ochenta del siglo pasado).

En el marco de esta reflexión conviene tener presente que todo esquema previsional contempla la sucesión de dos fases bien diferenciadas a lo largo del tiempo: (i) una fase de "acumulación" (perÃodo durante el que se constituye el ahorro), desde el momento en que el trabajador comienza a ahorrar hasta que se jubila o incurre en otra situación en la que deja de poder generar ingresos con su trabajo; y (ii) una fase de "desacumulación" (perÃodo durante el que se dispone del ahorro) que transcurre desde que el trabajador se jubila hasta su fallecimiento. En España, la acumulación de ahorro complementario se puede articular a través de diferentes vehÃculos e instrumentos, siendo los activos reales (vivienda principal, otras propiedades inmobiliarias, negocios por trabajo por cuenta propia, joyas, obras de arte, antigüedades), los que configuran el activo de mayor importancia, constituyendo el 78,9% del valor de los activos totales de los hogares, según la última Encuesta Financiera de las Familias (2022)[3]. La vivienda es el activo más importante de las familias españolas, representando el 52,9% del valor de los activos reales para el conjunto de hogares a finales de 2022, y un 41,7% del valor de los activos totales, con un porcentaje de hogares propietarios de su vivienda principal del 72,1% en 2022. Este porcentaje es mayor, en general, a medida que aumenta la renta y, por edad, alcanza su nivel máximo en los hogares cuyo cabeza de familia tiene más de 74 años.

En este contexto, emerge la consideración de determinadas soluciones que permitan la licuación del patrimonio inmobiliario, convirtiéndolo en liquidez que contribuya a complementar la capacidad económica del segmento sénior de la población, especialmente durante la jubilación. La monetización de la vivienda se puede articular en diferentes operaciones financieras, donde los más conocidas son:

Hipoteca Inversa: regulada por la Ley 41/2007[4], este vehÃculo permite disponer de una cuantÃa económica con cargo a un inmueble en propiedad que actúa como garantÃa, no siendo exigible su devolución hasta el momento del fallecimiento. A diferencia de una hipoteca normal, la deuda no va disminuyendo con el tiempo, sino aumentando hasta que un tercero (los herederos del inmueble) opta por asumirla como propia, en caso de interesarle mantener la propiedad del inmueble. Generalmente, para la contratación de este producto se requiere, además de la titularidad de la vivienda (preferiblemente la residencia habitual, para disfrutar de la exención del Impuesto de Actos JurÃdicos Documentados), ser mayor de 65 años -con un lÃmite en torno a los 70 años- (aunque puede variar dependiendo de la entidad en la que se negocie y las condiciones particulares del solicitante), o acreditar un grado de discapacidad (igual o superior al 33 %) o dependencia (dependencia severa o gran dependencia).

La cuantÃa percibida como ahorro complementario dependerá principalmente de dos factores: el valor de la vivienda y la edad del solicitante (a medida que avanza la edad del contratante aumentará la renta mensual que se percibirá por la operación). En función de la forma en que se perciba dicha cuantÃa, existen diversas modalidades:

Nuda propiedad: la posesión de la vivienda comprende la nuda propiedad y el disfrute de ella (usufructo). La nuda propiedad (regulada en el Código Civil) se puede vender -conservando el usufructo vitalicio- (derecho a residir en ella), configurando un producto de monetización de vivienda con enfoque previsional, al permitir obtener un ingreso complementario en vida sin perder el derecho a seguir residiendo en la vivienda habitual.

Estos productos conforman parte de la oferta de soluciones previsionales que existen en España, con la peculiaridad de que la generación de ingresos complementarios emana de la "licuación" del patrimonio inmobiliario en propiedad. Sin embargo, nos encontramos ante un mercado donde la falta de información respecto a los productos existentes y condiciones de contratación constituye uno de los grandes retos a superar para impulsar su desarrollo.

[1] Número promedio de años que se espera que vivan las personas nacidas el mismo año (generación), si los movimientos en la tasa de mortalidad se mantienen constantes.

[2] Cociente, en tanto por ciento, entre la población menor de 16 años o mayor de 64 años y la población de 16 a 64 años.

[3] www.bde.es/f/webbe/SES/Secciones/Publicaciones/PublicacionesSeriadas/DocumentosOcasionales/24/Fich/do2413.pdf

[4] Ley 41/2007, de 7 de diciembre, por la que se modifica la Ley 2/1981, de 25 de marzo, de Regulación del Mercado Hipotecario y otras normas del sistema hipotecario y financiero, de regulación de las hipotecas inversas y el seguro de dependencia y por la que se establece determinada norma tributaria.

www.boe.es/buscar/act.php?id=BOE-A-2007-21086

.